Bitcoin Listo para Transformar las Finanzas Globales y los Mercados Públicos: Descubre el Impacto

Bitcoin ha alcanzado una capitalización de mercado de 1,3 billones de dólares y cuenta con cientos de millones de usuarios, pero todavía es recibido con escepticismo, miedo e incluso desdén por algunos. Detractores lo califican como una herramienta para criminales o una apuesta especulativa sin un futuro real en el sistema financiero global.

Aún hoy, quedan vestigios de esa narrativa entre quienes sirven como portavoces de los grandes bancos y niegan su potencial transformador. Sin embargo, durante los últimos 15 años, Bitcoin ha pasado de ser principalmente un movimiento de base entre individuos a ganar una adopción rápida dentro de las finanzas institucionales.

La Evolución de la Percepción de Bitcoin

Los primeros críticos de Bitcoin no estaban injustificados. En sus etapas iniciales, el proyecto bien podría haber fracasado. Sin embargo, ahora que ha demostrado su poder de permanencia, importantes instituciones financieras, fondos de cobertura e incluso entidades soberanas han comenzado a explorar Bitcoin como reserva de valor.

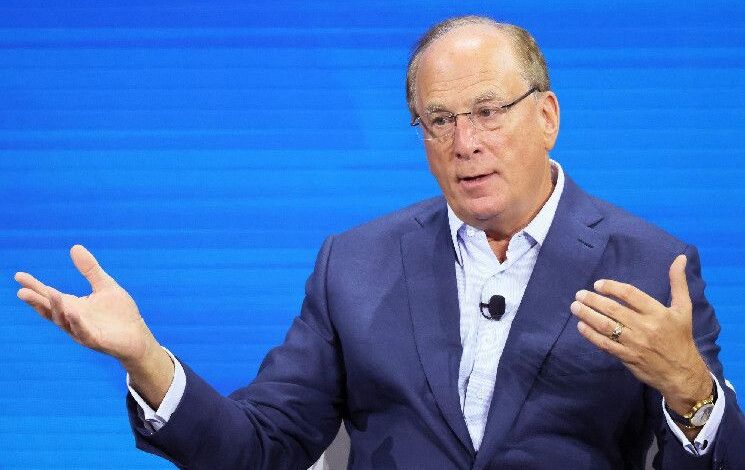

Larry Fink, CEO de BlackRock, se ha posicionado recientemente como un prominente defensor. Una vez escéptico, ahora cree que Bitcoin está en camino de convertirse en una clase de activo independiente, comparable a otras innovaciones financieras que comenzaron lentamente y luego se escalaron, como los mercados de hipotecas y bonos de alto rendimiento. Éste descarta la idea de que la trayectoria de Bitcoin dependa de los resultados políticos, afirmando que ningún candidato presidencial de EE.UU. alterará significativamente su crecimiento.

El Éxito del ETF de Bitcoin

Esta postura optimista se ve subrayada por el éxito del ETF de Bitcoin al contado de BlackRock, que se lanzó en enero de 2024 y ya ha acumulado más de 23 mil millones de dólares en activos. Las entradas récord en Bitcoin ETFs señalan un apetito institucional creciente, superando incluso a los productos basados en oro en términos de flujos de capital. En solo diez meses, los ETFs de Bitcoin han atraído casi 20 mil millones de dólares, en comparación con los ETFs de oro, que solo han recaudado 1.4 mil millones a pesar de alcanzar máximos históricos 30 veces este año.

Esta divergencia destaca el creciente reconocimiento de Bitcoin como reserva de valor y cobertura contra la inestabilidad económica. A medida que Standard Chartered predice que Bitcoin podría alcanzar los 200,000 dólares para 2025, independientemente de los resultados de las elecciones en EE.UU., es evidente que el dinero institucional está fluyendo cada vez más hacia Bitcoin, consolidando su papel como una potencia financiera en el panorama de inversión global.

El Fenómeno MicroStrategy

Un momento crucial en este cambio ocurrió cuando las empresas que cotizan en bolsa comenzaron a acumular Bitcoin en sus balances, no solo como una inversión, sino como parte de una estrategia de tesorería más amplia. MicroStrategy, en particular, se ha convertido en un actor clave en esta tendencia, demostrando cómo Bitcoin puede servir como un activo estratégico en el período inusual en que vivimos: cuando una forma completamente nueva de dinero base está cobrando existencia.

La Estrategia de MicroStrategy con Bitcoin

En 2020, el CEO de MicroStrategy, Michael Saylor, fue noticia cuando la empresa anunció que había convertido sus reservas de efectivo en Bitcoin, citando la devaluación a largo plazo de las monedas fiduciarias y la necesidad de un activo más sólido para preservar la riqueza. Esta decisión no fue solo una apuesta aislada sobre el valor futuro de Bitcoin, sino parte de una estrategia mayor para capitalizar las propiedades únicas de Bitcoin como almacén de valor y activo financiero estratégico.

Desglosar la iniciativa de Bitcoin de MicroStrategy, que ahora se conoce coloquialmente como el «manual de MicroStrategy» y está siendo copiado por otras empresas como Metaplanet, ayudará a ilustrar por qué Bitcoin está listo para interrumpir las finanzas corporativas.

En el núcleo del enfoque de MicroStrategy está el uso de deuda convertible para financiar la compra de Bitcoin de manera continua. Al emitir notas convertibles a bajas tasas de interés y usar los ingresos para comprar Bitcoin, MicroStrategy efectivamente se ha vuelto largo en «carry global»: pedir prestado a bajas tasas de interés mientras invierte en un activo que tiene el potencial de apreciarse significativamente con el tiempo. Al mismo tiempo, tener Bitcoin posiciona a la empresa como corta en carry global porque Bitcoin es inherentemente deflacionario: su suministro permanece predecible a medida que la liquidez global aumenta, dejando solo su precio para responder a la creciente demanda.

La Disminución de la Sabiduría del 60/40

Esta doble posición – estar largo y corto en carry global simultáneamente – es única. Transforma a MicroStrategy en una versión moderna de una cartera 60/40, con la diferencia clave de que ambas posiciones (largo y corto) están integradas dentro del mismo activo. Saylor ha creado un escenario donde MicroStrategy está capitalizando tanto la liquidez global como la escasez de Bitcoin para crear lo que algunos han denominado un error de dinero infinito. Es una demostración notable de ingeniería financiera que solo podría suceder en estos primeros días de monetización de Bitcoin.

Durante décadas, la cartera 60/40 – una mezcla de 60% en acciones y 40% en bonos – fue el estándar de oro para inversores conservadores. La teoría detrás de esto era simple: las acciones proporcionarían crecimiento, mientras que los bonos brindarían estabilidad e ingresos, equilibrando el riesgo y la recompensa.

Sin embargo, en un entorno económico marcado por bajas tasas de interés e impresión de dinero descontrolada, este modelo tradicional ya no funciona tan bien como solía. Los bonos ahora son riesgosos, y el rendimiento del mercado de acciones está vinculado a un pequeño puñado de empresas que son monopólicas y altamente reguladas.

El desempeño sobresaliente de unas pocas empresas selectas, las llamadas «Siete Magníficas», ha sesgado los retornos generales del mercado, enmascarando desempeños más débiles en otros lugares. A mediados de 2024, este grupo, incluyendo gigantes como Apple, Microsoft y Tesla, generó un retorno promedio del 57% durante el año anterior, más del doble del 25% de retorno del S&P 500 más amplio. Sin estas siete megaempresas, que ahora representan el 31% del S&P 500 por peso, los retornos del índice hubieran sido significativamente más débiles. De hecho, si fueran excluidas, el rendimiento del S&P 500 del año hasta la fecha de un 18.1% en julio de 2024 se reduciría a solo un 9%. Esta disparidad ilustra cuán concentrado se ha vuelto el desempeño del mercado.

La decisión de empresas como MicroStrategy de adoptar Bitcoin no es simplemente una apuesta por la apreciación del precio; representa un cambio fundamental en cómo las empresas ven la gestión de tesorería en un entorno económico cada vez más inestable. Durante décadas, las corporaciones han dependido de reservas de efectivo, bonos y otros activos basados en moneda fiduciaria para gestionar sus balances. Sin embargo, a medida que los bancos centrales y reguladores de todo el mundo ahora intervienen constantemente en la economía para lograr fines políticos, estos activos tradicionales están perdiendo su capacidad de preservar valor.

El Potencial de Bitcoin

Bitcoin, por el contrario, ofrece un almacén de valor flexible y de bajo mantenimiento que virtualmente no tiene costos de mantenimiento y es inmune a la devaluación inflacionaria. Además, a medida que Bitcoin se adopta más ampliamente, su liquidez e infraestructura de mercado continúan mejorando, lo que facilita a las instituciones comprar, vender y mantener grandes cantidades sin perturbar el mercado.

El movimiento de MicroStrategy para adoptar Bitcoin como un activo clave de tesorería destaca la creciente comprensión de que el potencial de Bitcoin es mucho mayor de lo que muchos creían inicialmente. El enfoque innovador de la empresa para aprovechar tanto la liquidez global como la escasez de Bitcoin no solo ha sobrepasado las estrategias financieras tradicionales, sino que también ha demostrado cómo Bitcoin puede proporcionar una ventaja estratégica en un entorno inflacionario de moneda fiduciaria.

En el momento de escribir esto, la capitalización de mercado de Bitcoin se sitúa alrededor de 1,3 billones de dólares, aproximadamente una décima parte de los 13 billones de dólares del oro. Si bien Bitcoin ya ha demostrado ser uno de los activos con mejor rendimiento de la última década, el potencial de crecimiento futuro es enorme. Si Bitcoin continúa siendo adoptado por instituciones, gobiernos y corporaciones, podría fácilmente igualar o superar la capitalización de mercado del oro, e incluso algún día convertirse en una clase de activo de 100 billones de dólares.

Los movimientos audaces de MicroStrategy son solo el comienzo de lo que podría ser un cambio masivo en las finanzas corporativas. Si más empresas reconocen este momento único por lo que es, también podrían aprovechar el error de dinero infinito de MicroStrategy. Ahora parece que la próxima ola de adopción de Bitcoin vendrá a través de los balances corporativos, marcando el comienzo de un nuevo capítulo en esta fascinante historia.

FAQs

- ¿Por qué Bitcoin sigue siendo visto con escepticismo por algunos?

- Bitcoin aún enfrenta críticas debido a percepciones de su uso en actividades delictivas y su falta de un futuro claro en el sistema financiero global.

- ¿Cómo ha cambiado la percepción institucional de Bitcoin en los últimos años?

- Las instituciones financieras importantes y entidades soberanas están comenzando a explorar Bitcoin como una reserva de valor, reflejando su poder de permanencia y potencial transformador en el ámbito financiero.

- ¿Cuál es la estrategia de MicroStrategy en el uso de Bitcoin y cuál es su impacto potencial?

- MicroStrategy utiliza deuda convertible para financiar la compra continua de Bitcoin, aprovechando tanto la liquidez global como la escasez de Bitcoin, y destacando su papel potencial en la reestructuración de las finanzas corporativas.